本港樓價由高位累挫近三成,仍未止跌。上周五公布的中原城市領先指數CCL按周跌1.46%,最新報136.66點,重返2016年9月中的水平。林本利今次整理了自1964年至今的樓價數據,讓學生以史為鑑,了解每次樓價升跌的周期。從歷史數據可見,樓市下跌往往持續3至6年,大約跌三成至六成。

1964年至今四個樓市周期

前理大會計及金融學院副教授林本利2011年提早退休,創辦理財教育中心,教授穩健投資理財之道。他經常提醒學生,要做好資產配置,分散風險。固定資產如住宅、海外樓、車位等物業可佔六至七成;其餘三至四成為流動資產,包括股票、債券、定存及壽險等。

事實上,不止林本利和學生,相信大部分港人物業也是佔最大部分的資產,近期本港樓價重回2016年水平,不少人身家縮水。究竟樓價下跌何時了?林本利喜愛參考歷史數據,他花了不少時間搜集1964年至今的香港樓價數據,歸納出四個樓市周期。

「這次已經是遲來的調整」

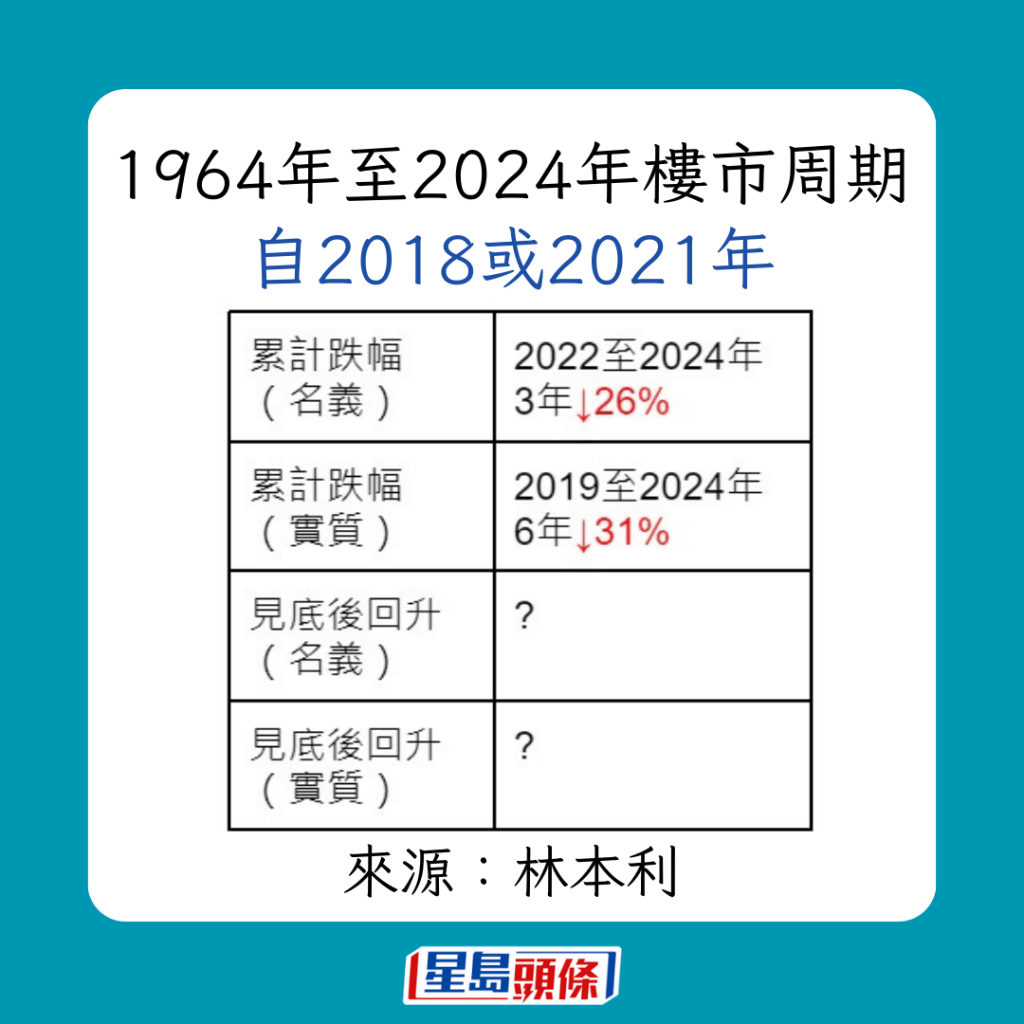

「首先你要知道,樓價調整是必然的,這次已經是遲來的調整,過去大概是17年左右一個周期。」1964年至1981年一個周期、1981年至1997年一個周期、1997至2018或2021又一個周期,「這次是遲來了,你用2018年計就是21年,用2021計就是24年。」他解釋,中原CCL在2018年8月的高位188點,至2021年8月高位191點,表面上看CCL在2021年創歷史高位,但其實188點才是真正高位,「191點是Nominal(名義),由188到191,幾年才升3點,通脹也追不到,所以投資要看Real(實質),所以實際最高是188點。」他為了讓學生更了解樓價的實際升跌幅度,也特別整理了名義和實質兩項數據。

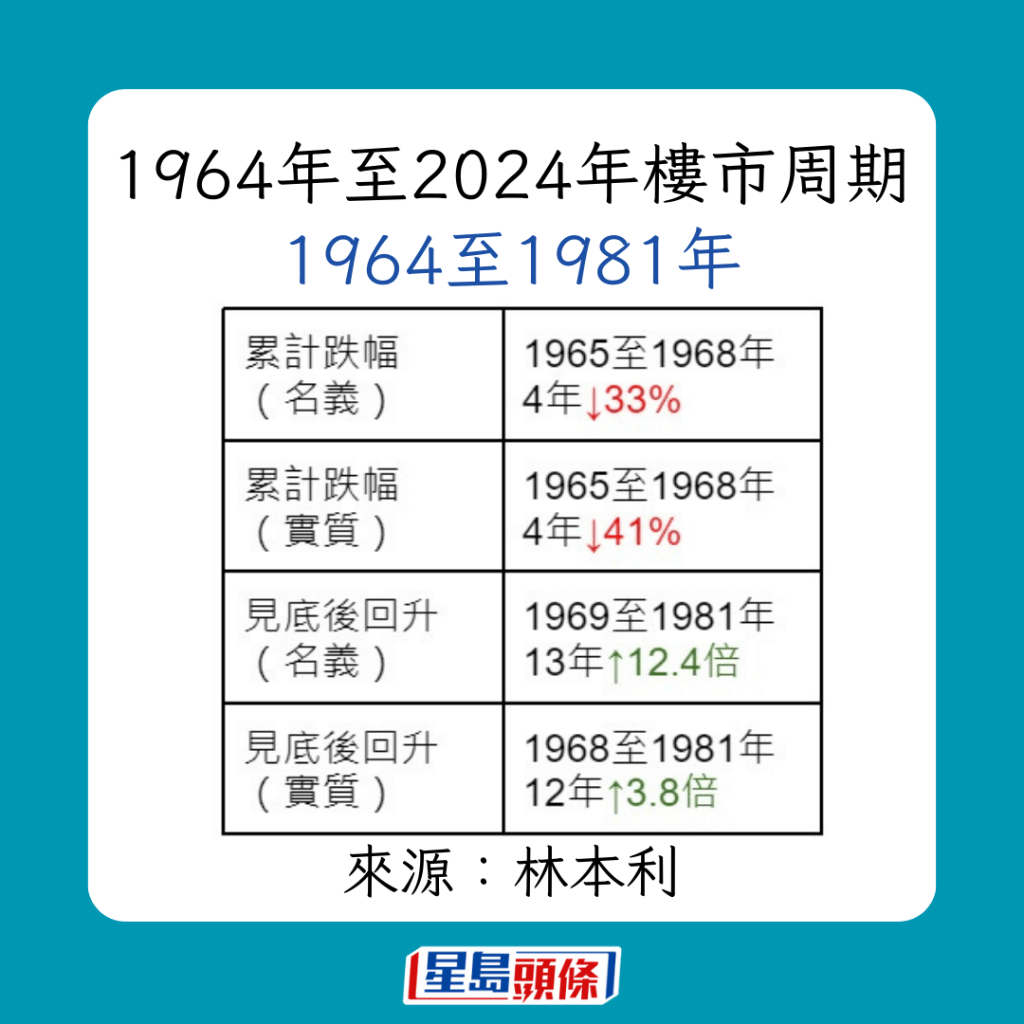

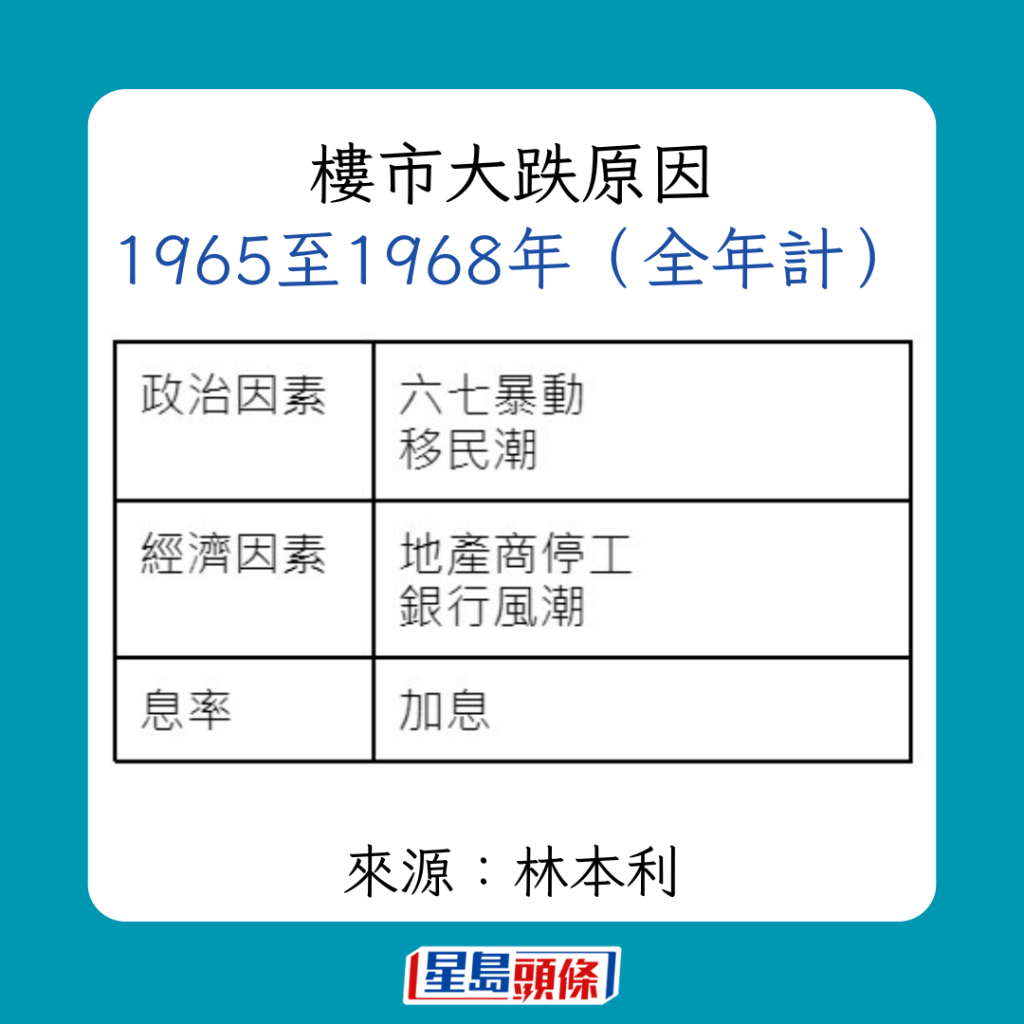

先是1964至1981年,因六七暴動、移民潮、地產商因拆卸舊樓時倒塌,被政府下令全面停工,出現資金周轉困難,以及銀行風潮等因素,樓價在1965至1968年間大跌,4年間名義上跌33%,以實質計則跌41%,至1968年、1969年見底回升,其後再升至1981年再見頂,樓價名義計升了13年累計12.4倍,實質計則升12年,升幅為3.8倍。四大地產商(包括李嘉誠、郭得勝、李兆基和鄭裕彤)在這次地產低潮中低價吸納土地,為事業奠定基礎。

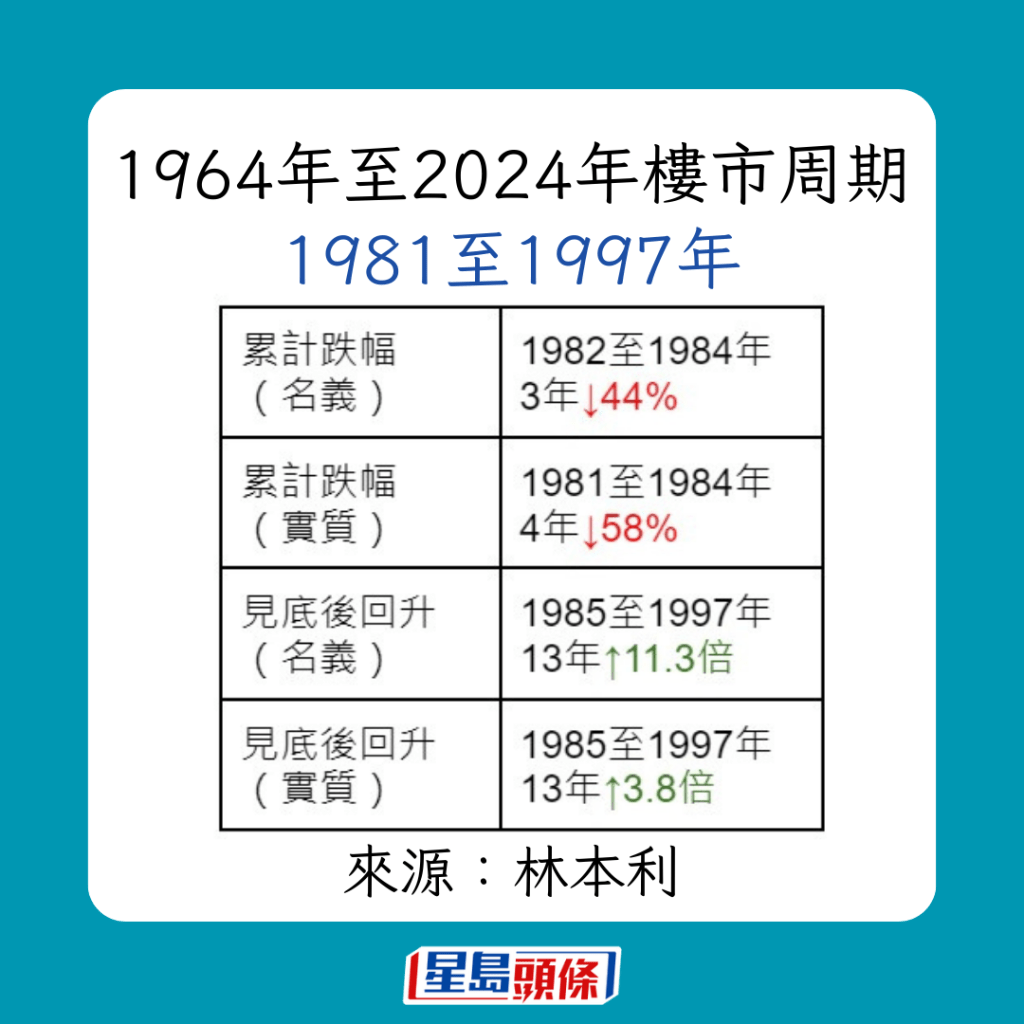

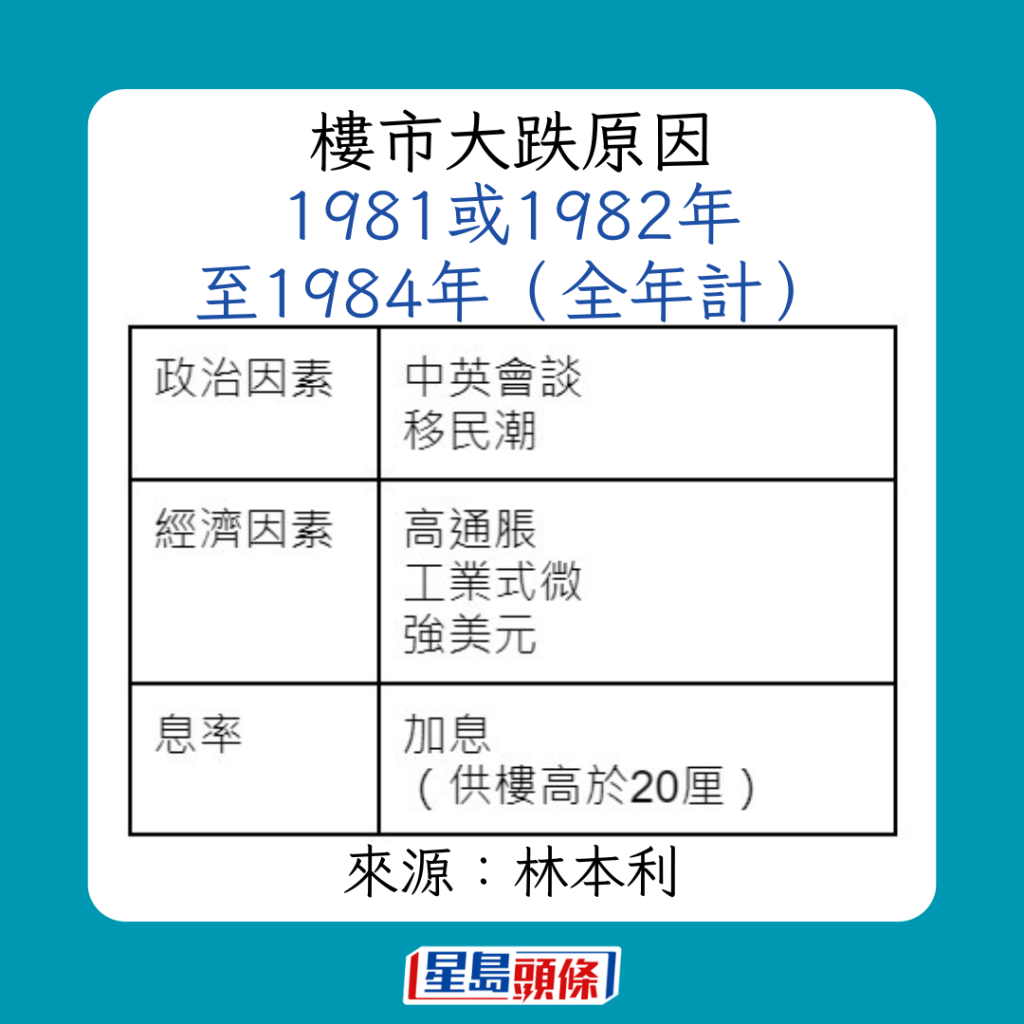

其後1981至1997年的周期,1981年、1982年至1984年間樓市因香港前途問題會談,引發賣樓移民潮,加上高通脹、工業式微、強美元等因素再出現樓價大跌,樓價名義及實質分別跌44%及58%;而1985年至1997年,名義及實質分別升11.3倍3.8倍。

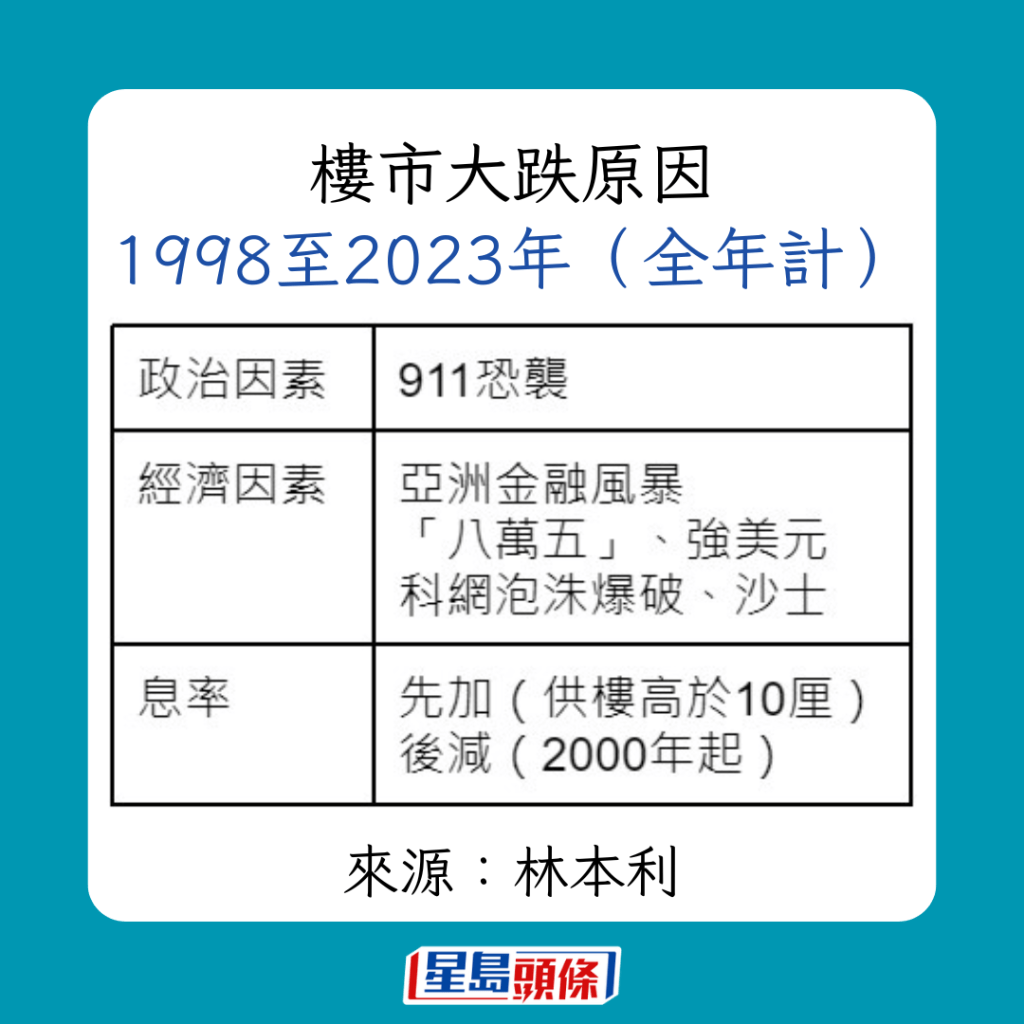

至於上一個周期(1997年至2018或2021年),樓市在1997至2003年6年間,先後經歷911恐襲、亞洲金融風暴、「八萬五政策」、強美元、科網泡洙爆破及沙士等因素,樓價名義及實質分別跌65%及60%,而在2004年見底回升,名義計升至2021年,18年間升4.4倍;實質計則升至2018年,15年間升2.6倍。

樓市下跌往往持續3至6年

從歷史數據可見,樓市下跌往往持續3至6年,大約跌三成至六成。而樓價見底後往往可回升十多年,「回升也頗為可觀」。

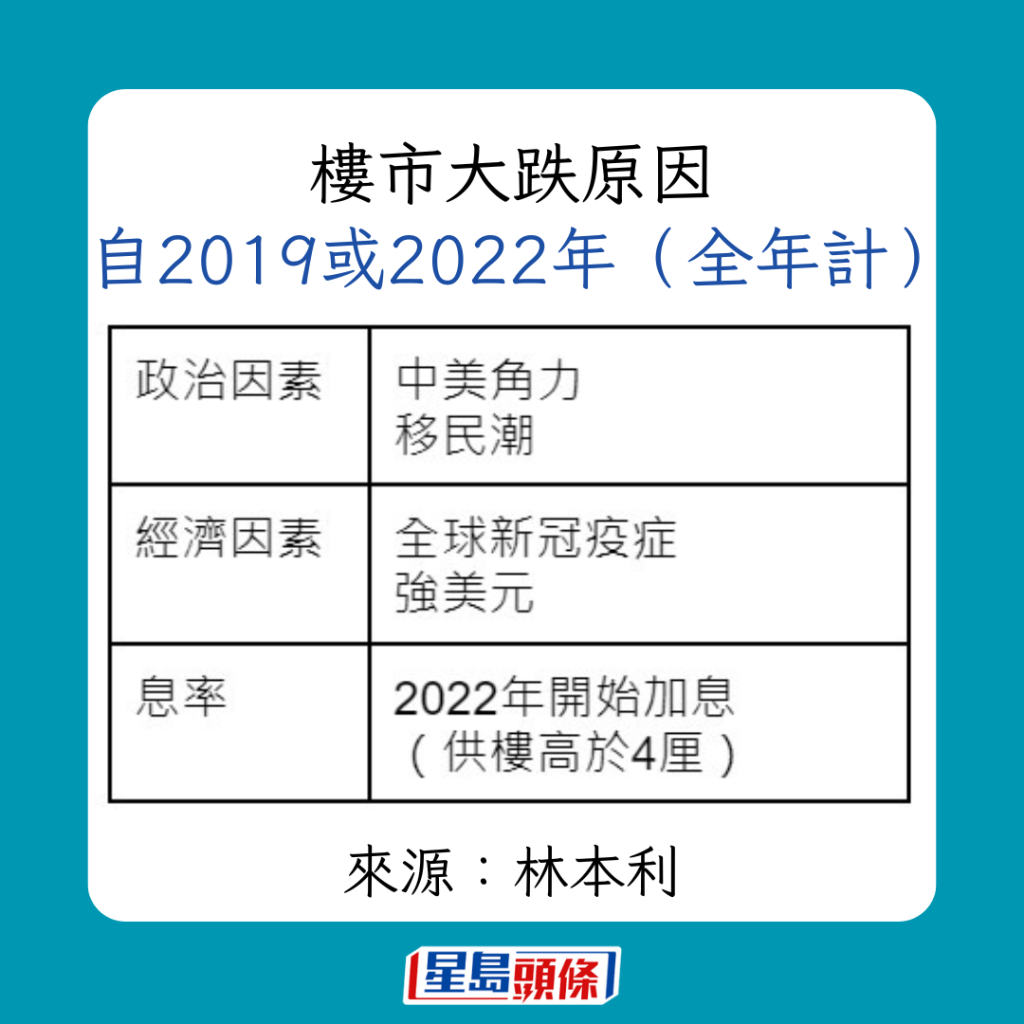

外界相信,美國聯儲局下周啟動減息,可有助樓價見底回升。林本利認同減息是關鍵因素,「樓市確認了下調時,早兩年我說調整多少呢?調到兩成到三成左右吧。調到兩成之後,政府就會出招的了,因為跌多兩成就很多負資產。那麼我估計應該三成左右吧,現在最主要是看減息進度和幅度。」

最主要看減息進度、幅度

美國息口走勢,向來是本港樓價其中一個關鍵因素,過去三個周期樓價大跌,亦處於美國加息周期,例如上世紀80年代美國息口高達20厘。而1998年至2000年,美國聯邦基金利率亦由4.75厘加息至6.5厘,至2000年科網泡沬爆破才開始減息。至於今輪跌市,美國自2022年起加息11次,由0至0.25厘加到5.25至5.5厘,累積達5.25厘,加重不少人的供樓負擔。

至於現在是入市買樓時機嗎?林本利下一期再為大家分析。(《星島頭條》獲林本利授權節錄活道教育中心理財班內容 livingword.edu.hk)

相關文章